「投資を始める人が増えた」「新NISAがスタートした」

このようなニュースを聞き新NISAに興味を持ったものの、難しくてよく分からず、投資を始める勇気が出ない方もいるでしょう。

新NISAとは、資産を運用して得られた利益が非課税になるお得な制度です。特に、新NISAのつみたて投資枠は投資初心者におすすめの内容になっています。

この記事では、新NISAの概要・つみたて投資枠が投資初心者におすすめな理由・運用の注意点など、新NISAを始めるために必要な情報を網羅的に紹介します。

情報を整理し、必要な知識を身に付けると、安心して新NISAを始められますよ。

新NISAに興味のある方は、ぜひこの記事を参考にしてくださいね。

新NISAとは

新NISAとは、2023年まで実施されていた旧NISA制度を拡充・恒久化した新制度です。

投資できる金額や、運用利益が非課税になる期間が大幅に拡充され、さらにお得になりました。

ここでは、新NISAがお得な理由や新NISAの5つのポイントを紹介します。

新NISAがお得な理由

税金が一切かからない点が、新NISAのお得な理由です。

例えば、毎月1万円・金利1%で定期預金を積み立てた場合と、新NISAで投資信託を利用して積み立てた場合を比較してみましょう。

1万円×12か月×10年=120万円の元本に金利1%がつくと、61,000円の利益が出ます。

定期預金の利息には20%の税金がかかるので、実際に受け取れる金額は48,800円です。

一方、新NISAは利息に税金がかからないので、61,000円をそのまま受け取れます。

非課税メリットの有無で、手取り金額に大きな差が出るのです。

新NISAの5つのポイント

上の表は、新NISA制度の概要をまとめたものです。

この表をもとに、5つのポイントを詳しく見ていきましょう。

①つみたて投資枠と成長投資枠の併用が可能

新NISAでは、旧NISAと異なり、つみたて投資枠と成長投資枠を同時に使用できます。

つみたて投資枠と成長投資枠で購入できる商品の特徴は、以下の通りです。

つみたて投資枠…主に長期・積立・分散に適している厳選された投資信託

※投資信託…個人投資家が少しずつお金を出し合って資金を作り、この資金を専門家が株や債券などに投資して運用する仕組み

成長投資枠…投資信託や国内外の個別株・ETFなど幅広い金融商品

※ETF:東京証券取引所などの取引所に上場している投資信託のこと

つみたて投資枠と成長投資枠を併用すれば、コツコツ堅実な運用と、リスクは高めでも大きなリターンが期待できる運用が、同時に行えます。

②年間投資上限額が最大360万円に拡大

新NISA制度を利用した際の、1年間に投資できる金額の上限が、下記の通り変更されました。

つみたて投資枠…年間120万円

成長投資枠…年間240万円

つみたて投資枠と成長投資枠は併用できるため、年間で合計360万円まで利用できます。

旧NISA制度の、つみたてNISAで40万円・一般NISAで120万円という上限額と比較し、より多くの資金を非課税で運用できるため、柔軟な資産運用が可能です。

③非課税保有期間の無期限化

新NISA制度がスタートし、非課税保有期間に制限がなくなりました。

つまり、新NISA口座で積み立てた資産を、税金がかからない状態で、一生涯保有できるのです。

旧NISAの非課税保有期間:一般NISA5年・つみたてNISA20年

新NISAの非課税保有期間:無制限

これにより、期限を気にせず、好きなタイミングで購入した商品を売却できます。

④非課税限度額が最大1,800万円に

新NISAでは非課税限度額、つまり生涯で投資できる金額の限度が最大1,800万円になりました。

1,800万円の内訳は、以下の通りです。

| 新NISA全体:1,800万円 | |

| つみたて投資枠:制限なし | 成長投資枠:1,200万円まで |

つみたて投資枠に上限はないので、つみたて投資枠で1,800万円分の枠を使い切ることも可能です。

一方、成長投資枠を上限の1,200万円まで使った場合、つみたて投資枠は残りの600万円分のみが利用できます。

この非課税限度枠は、保有商品を売却すれば復活するのも大きなメリットです。

例えば、500万円分の資産を売却した場合、翌年500万円分の投資枠が復活します。

NISA枠が復活するルールを利用して、累計購入金額1,800万円を超えてNISAを使用し続けることもできます。

⑤口座開設期間の恒久化

新NISA制度では、口座開設期間にも下記の通り大きな変更がありました。

2023年までの一般NISA・つみたてNISA(旧NISA):2023年まで

新NISA:恒久化

18歳以上の方であれば、恒久的に口座開設や投資が可能となったのです。

新NISAのつみたて投資枠は投資初心者におすすめ

新NISAのつみたて投資枠は、投資初心者が利用しやすい設計になっています。

その理由を、それぞれ詳しく見ていきましょう。

厳選された投資信託

新NISAの「つみたて投資枠」で購入できるのは、金融庁が「長期の積み立て・分散に適した一定の投資信託」と認めた商品のみです。

※投資信託…個人投資家が少しずつお金を出し合って資金を作り、この資金を専門家が株や債券などに投資して運用する仕組み

政府が厳選した商品がそろっているため、悪質な商品を買ってしまう危険がなく、安心して購入できます。

たむら

たむらこれに対して「成長投資枠」は、投資初心者向けではない商品も含まれているため、注意が必要です。

また、インデックス型の投資信託が多くそろっているのも、新NISAのつみたて投資枠の特徴です。

投資信託は、下記の通り2種類に分類できます。

| インデックスファンド | アクティブファンド |

|---|---|

| ・日経平均株価などの指数(インデックス)と同じ値動き ・値動きが分かりやすい ・さまざまな銘柄への分散投資が可能 ・運用コストが比較的安い | ・指数(インデックス)を上回る利益を目指す ・テーマが豊富で商品が多い ・運用コストが比較的高い |

インデックス型の投資信託は、少額の資金で分散投資ができ、値動きがシンプルで分かりやすいため投資初心者におすすめであると言われています。

手数料が安い

さまざまな手数料が安いことも、新NISAをおすすめする理由です。

投資信託にかかる手数料は、以下の通りです。

・販売手数料:投資信託を買うときにかかる手数料

・信託報酬:投資信託を保有している間にかかる手数料

・信託財産留保額:投資信託を換金するときにかかる手数料

このうち、新NISAの対象商品は、以下の特徴があります。

・販売手数料ゼロ(ノーロード)※ETFの場合は販売手数料1.25%以下

・信託報酬が一定水準以下

そのため、「手数料が高い投資信託を購入して損をしてしまう」恐れがほとんどないのです。

ノーロードとは、購入時手数料がかからない投資信託(ファンド)のことです。

初心者が気を付けたい新NISA(つみたて投資枠)運用の注意点

ここからは、新NISAのつみたて投資枠を運用する際の注意点を6つ紹介します。

それぞれ詳しく見ていきましょう。

元本割れリスクがある

元本割れとは、支払ったお金よりも受け取るお金が少なくなる状態を指します。

新NISAで購入する商品は株式や投資信託です。投資信託とは、個人投資家が少しずつお金を出し合って資金を作り、この資金を専門家が株や債券などに投資して運用する仕組みです。

株式や債券など値動きのある資産に投資する商品なので、元本割れする可能性があります。

そのため、新NISAを運用する際には元本割れが起こっても生活に直結するお金ではない「余剰資金」を使って運用することが大切です。

短期で売買しない

新NISAを運用する際に、短期で売買するのはおすすめできません。

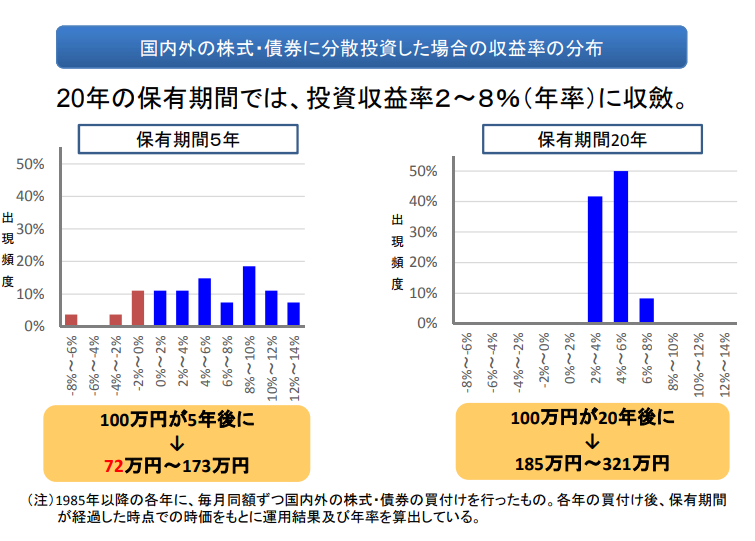

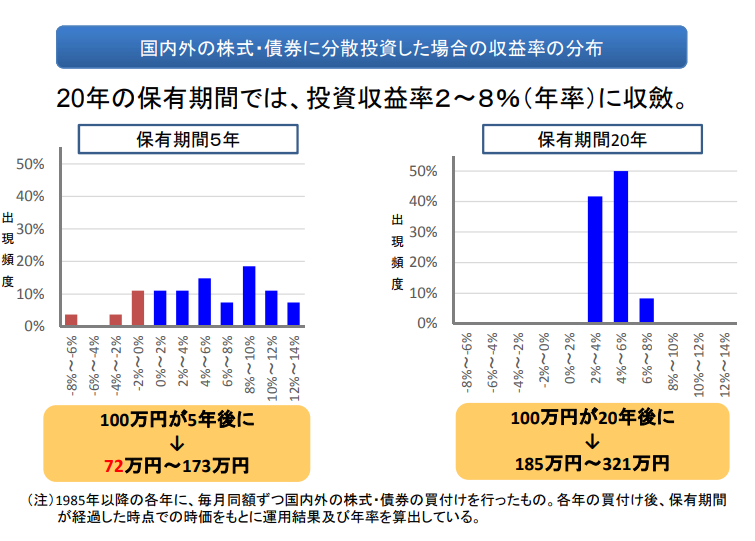

新NISAの商品は元本割れする可能性がありますが、長期で運用すれば元本割れのリスクが少なくなるからです。

実際、スタンダードな国際分散投資を20年続けると、元本割れしなかったという金融庁のデータもあります。

https://www.fsa.go.jp/policy/nisa/20170614-2/12.pdf

また、複利効果を最大限に生かすためには長期運用が必要であることも、短期売買がおすすめできない理由です。

例えば「月に1万円・金利3%で運用した場合」をシミュレーションすると、下表の通り、運用期間により大きな差が生じることが分かります。

| 運用期間 | 最終積立金額 |

| 1年 | 121,664円 |

| 5年 | 646,467円 |

| 10年 | 1,397,414円 |

| 20年 | 3,283,020円 |

リスクを減らし、大きなリターンを得るためにも、長期運用を心掛けましょう。

分散して投資する

分散投資は、投資の基本です。

1つの資産に集中して投資すると、その資産がマイナスになった場合に大きな被害を受けます。

一方、資産を分散するとリスクが分散され、全体のリスクを下げられるのです。

投資の世界の格言である「卵は1つのバスケットに入れるな」という格言にも、分散投資の重要性が分かりやすく示されています。

新NISAのつみたて投資枠の対象商品は分散投資に向いている商品ばかりですが、投資対象は全世界の株式・米国株式の一部など、商品ごとに異なります。

購入前に投資の対象を確認し、どの程度リスクが分散されているかを把握しておきましょう。

積立投資をする

積立投資とは、毎月定額で投資信託や株式などの金融商品を購入することです。

積立投資には以下のメリットがあります。

・まとまった資金がなくても、少額から投資を始められる

・始める時期は最終的な結果に及ぼす影響が少ないため、いつでも始められる

・「ドルコスト平均法」によりリスクを分散できる

※ドルコスト平均法…定期的に同じ商品を同じ金額で購入すると、価格が低いときには購入量が増加・価格が高いときには購入量が減少する。結果として平均購入価格を抑えられるという手法

つみたて投資枠を使った投資は途中で中止できますが、上記のメリットを受け取るためにも、まずは減額できないかを検討してみましょう。

一方、まとまったお金がある場合にも積立投資をしたほうがよいのか迷う方もいるでしょう。

結論から言うと、まとまったお金がある場合でも積立投資をするのがおすすめです。

相場を完璧に予想するのは不可能なため、ベストな投資タイミングは分からないし、長期に渡って分散して投資をすることでリスクを下げられるからです。

手数料が安い商品を選ぶ

手数料が安い商品を選ぶことも、注意が必要なポイントです。

前述の通り、投資信託の手数料には販売手数料・信託報酬・信託財産留保額の3種類があります。

このうち信託報酬は、運用が長期になるほど大きな額になり、将来受け取れる金額に大きな影響を及ぼします。

運用手法・投資対象・運用実績が同様の投資信託であれば、信託報酬の安い商品を選びましょう。

損益通算・繰越控除ができない

新NISA口座で取引をして損失が発生しても、その損失はなかったものとして扱われるため、損益通算や繰越控除ができません。

・損益通算:課税対象になる利益から損失を差し引くこと。課税対象になる利益が減るので、納める税金の額が少なくなる

・繰越控除:損益通算しても損失が残る場合に、翌年以降の利益からも損失を差し引くこと

新NISAは、損失が出た場合にはデメリットが生じる制度であることを押さえておきましょう。

初心者におすすめな新NISA(つみたて投資枠)の銘柄は?

ここからは、投資初心者の方におすすめな新NISAの銘柄について解説していきます。

長期・分散・積立・手数料に注目しよう

投資初心者の方は、つみたて投資枠の対象商品を購入するのがおすすめです。

リスクを抑えて収益を出しやすい「長期投資」「分散投資」「積立投資」に適した商品がラインアップされているからです。

また、運用手法・投資対象・実績が同様の投資信託であれば、信託報酬の安い商品を選びましょう。

楽天証券・SBI証券の売れ筋ランキング

2大人気証券会社である「楽天証券」と「SBI証券」での、つみたて投資枠対象商品の売れ筋ランキングと、ランクインした銘柄を紹介します。(2024年2月9日現在)

銘柄選びの参考にしてください。

第1位:eMAXISSlim全世界株式(オール・カントリー)

第2位:eMAXISSlim米国株式(S&P500)

第3位:楽天・S&P500インデックス・ファンド

第1位:eMAXISSlim全世界株式(オール・カントリー)

第2位:eMAXISSlim米国株式(S&P500)

第3位:SBI・V・S&P500インデックス・ファンド

■各投資信託の特徴

| 商品名 | 特 徴 |

| eMAXISSlim全世界株式 (オール・カントリー) 【三菱UFJ国際投信】 | ・日本を含む先進国と新興国の株式に投資するインデックス型の投資信託 ・全世界の株式に分散投資できる ・信託報酬も同種中で最低水準 |

| eMAXISSlim米国株式(S&P500) 【三菱UFJ国際投信】 | ・米国大型株で構成するS&P500指数に連動することを目指すインデックス型投資信託 ・持続的な成長に期待できる米国市場に投資可能 ・信託報酬も同種中で最低水準 |

| 楽天・S&P500 インデックス・ファンド 【楽天投信投資顧問】 | ・米国大型株で構成するS&P500指数に連動することを目指すインデックス型投資信託 ・持続的な成長に期待できる米国市場に投資可能 ・2023年10月27日に運用を開始した新しいファンド |

| SBI・V・S&P500 インデックス・ファンド 【SBIアセット マネジメント】 | ・米国大型株で構成するS&P500指数に連動することを目指すインデックス型投資信託 ・持続的な成長に期待できる米国市場に投資可能 ・SBIアセットマネジメントがバンガード社ETFに投資するタイプの投資信託 |

どちらの証券会社も1位と2位の商品は同じでした。

三菱UFJ国際投信が扱うeMAXISSlimシリーズと、全世界株式・米国株式(S&P500)の人気がうかがえますね。

全世界株式は「オルカン」・S&P500は「SP500」の愛称で親しまれています。

4ステップでOK!新NISA(つみたて投資枠)の始め方

概要をおさえたら、さっそく新NISAを始めましょう。

つみたて投資枠を始めるための手順を、4ステップで解説します。

ステップ①金融機関を選ぶ

まずは金融機関を選びましょう。

新NISA口座を開設できるのは、主に以下の金融機関です。

- 総合証券会社

- ネット証券

- 銀行

新NISA口座は1人につき1口座しか開設できません。つまり、金融機関を1つだけ選ぶ必要があります。

積立途中でも金融機関の変更は可能ですが、手間がかかってしまいます。面倒な手続きを避けるためにも、各金融機関をしっかり比較し、慎重に選びましょう。

金融機関を比較する際のポイントは、以下の通りです。

- 取扱商品の多さ

- 手数料

- 使い勝手の良さ

- サービス内容

一般的に、ネット証券は手数料が安く、取扱商品が多い傾向にあります。

ステップ②必要書類を準備する

金融機関を決定したら、口座開設に必要な書類を揃えましょう。

多くの場合、新NISA口座の開設には以下2点の書類が必要です。

- マイナンバー確認書類:マイナンバーカード、個人番号通知など

- 本人確認書類:運転免許証、パスポート、健康保険証、印鑑登録証明書など

金融機関や手続き方法によっては、普通預金口座の口座番号が分かる通帳やキャッシュカード・印鑑が必要になることもあります。

口座を開設する予定の金融機関が運営するホームページで、新NISA口座開設に必要な書類を確認しておくとスムーズです。

ステップ③口座を開設する

次に新NISA口座を開設します。

新NISA口座を開設するには、主に以下3つの方法があります。

- 窓口:金融機関の窓口に必要書類を持参して手続きする方法

- 郵送:オンラインで口座開設を申込後、必要書類を郵送する方法

- オンライン:すべての手続きをインターネットやアプリで行う方法

インターネット環境が整っている場合は、スピーディーで手間のかからないオンラインでの開設がおすすめです。

なお新NISA口座を開設するには、特定口座・一般口座も同時に開設する必要があります。

ステップ④商品を購入する

口座が開設できたら、いよいよ商品の購入です。

商品を決定する前に、必ず目論見書に目を通してください。目論見書とは投資信託の取り扱い説明書にあたるものです。

この目論見書で運用方針や手数料などの基本情報をチェックした上で、購入する商品を決めましょう。

購入する商品が決まったら、つみたて投資枠を使い、以下の3点を設定します。

- 購入する金融商品

- 積立金額

- 購入のタイミング

一度設定してしまえば、その後は設定に従って自動的に同じ商品が購入できます。クレジットカード決済を使って、ポイント還元を受けられる金融機関もあるのでぜひ利用しましょう。

【初心者向け】新NISAに関するQ&A

ここからは、新NISAに関するさまざまな疑問に答えていきます。

新NISAは何歳から始めるべき?

新NISAは年齢に関係なく、早めに始めるのがおすすめです。

新NISAを早めに始めることで、以下2点のメリットを受け取れるからです。

・早く始めればその分長期的に資産形成ができ、元本割れのリスクを低くできる

・運用期間が長いほど複利が効くので、早期に始めるほうが最終的な運用益は大きくなる可能性が高い。

ただし、生活に余裕がないのに無理して投資を始めると、失敗する恐れがあります。あくまでも余剰資金を投資に回す原則を忘れないようにしましょう。

新NISAはいくらから始められるの?

新NISAの最低積立金額は、金融機関によって異なります。

ネット証券では100円から積立を開始できる場合も多く、無理なく少額から投資を開始できますよ。

新NISAは途中でやめられる?

新NISAは、積立の一時的な停止・再開が可能です。

新NISAで得た利益は積立の中断中も非課税で保有でき、強制的に売却されることはありません。

そのため、投資する余裕がなくなったときは一時的に積立を停止し、余裕ができたら積立を再開する、という運用も可能です。

ただし、投資は「長期・積立・分散」の原則を守るほど、低リスクで大きな効果を出せる傾向にあります。

投資資金に余裕がなくなった場合はまず積立金額の減額を考えて、なるべく長期で積立投資を続けられないかを検討しましょう。

まとめ

新NISAは投資で得た利益に税金がかからないお得な制度です。特につみたて投資枠は投資初心者でも使いやすい設計になっています。

新NISAを利用しつつ、「長期」「分散」「積立」など投資の原則を守って運用することで、リスクを抑えつつ高いリターンを期待できます。

早めに投資を開始することで時間を味方につけ、老後資金や教育資金などのまとまったお金を安全に準備しましょう。

今から新NISAを始める方には、手数料が安いSBI証券・楽天証券がおすすめです!

【参考文献】

金融庁「新しいNISA」

https://www.fsa.go.jp/policy/nisa2/about/nisa2024/index.html

金融庁「つみたて投資枠対象商品」

https://www.fsa.go.jp/policy/nisa2/products/

金融庁「つみたてNISAについて」

https://www.fsa.go.jp/policy/nisa/20170614-2/12.pdf

金融庁「資産運用シミュレーション」

https://www.fsa.go.jp/policy/nisa2/moneyplan_sim/index.html

楽天証券「投資信託 買付金額ランキング」

https://www.rakuten-sec.co.jp/web/market/ranking/nisa/fund.html

SBI証券「NISAランキング」

https://site2.sbisec.co.jp/ETGate/?_ControlID=WPLETmgR001Control&_PageID=WPLETmgR001Mdtl20&_DataStoreID=DSWPLETmgR001Control&_ActionID=DefaultAID&burl=iris_ranking&cat1=market&cat2=ranking&dir=tl1-rnk%7Ctl2-nisa%7Ctl3-fund&file=index.html&getFlg=on