・iDeCoにはデメリットしかないって聞くけど、本当?

・iDeCoってよく聞くけれど、結局どんな制度なの?

・老後のためにiDeCoを始めたほうがいいのかな…

iDeCoに興味があるものの、このような不安があり一歩踏み出せない方も多いでしょう。

iDeCoは、将来国からもらえる年金に、自分で作る年金をプラスして、老後のお金を準備する制度です。

さまざまな節税メリットがあり、老後のお金を準備したい人に最適な制度である一方、デメリットがあるのも事実です。

この記事では、iDeCoのメリット・デメリットや制度の特徴、注意点などを解説します。

iDeCoに関する知識を身につけておけば、デメリットを回避しつつ、自分に合った資産運用を始められますよ!

iDeCoのメリット

iDeCoのメリットは主に以下の2つが挙げられます。

・節税できる

・老後資金の準備に向いている

それぞれの内容を詳しく解説します。

節税できる

iDeCo最大のメリットは節税効果が高いことです。iDeCoを利用すれば、以下の3つのタイミングで節税できます。

・積立時

・運用時

・受取時

各タイミングでできる節税の内容を解説していきます。

積立時

iDeCoで積立(拠出)した金額は、全額が所得控除の対象です。

日本は累進課税制度を採用しているため、収入が多いほど税金が高くなります。

そこで、控除を増やして税金の対象となる金額を少なくすることで、翌年の所得税・住民税を軽減できるのです。

下記具体例のように、節税額は年収や掛金の額によって異なります。

■例①:年収280万円の会社員Aさんの場合

・積立開始年齢:40歳

・掛金:1万円(月額)

・積立期間:25年間(65歳まで)

1年間の節税額:18,000円

計算式:12万円(年間掛金)×15%(所得税5%+住民税10%)= 18,000円

25年間の総節税額:450,000円

計算式:18,000円 × 25年 = 450,000円

■例②:年収700万円の会社員Bさんの場合

・積立開始年齢:45歳

・掛金:2万3,000円(月額)

・積立期間:20年間(65歳まで)

1年間の節税額:82,800円

計算式:27.6万円(年間掛金)×30%(所得税20%+住民税10%)= 82,800円

20年間の総節税額:1,656,000円

計算式:82,800円 × 20年 = 1,656,000円

上記の例から、年収が高く掛金が多いほど、節税効果が大きくなることが分かります。

個人の状況によって実際の節税額は変わります。iDeCo公式サイトの「かんたん税制優遇シミュレーション」で確認できるので、ぜひお試しください。

運用時

iDeCo制度を利用して資産を運用した場合、運用によって出た利益は全額非課税です。

通常、投資で得た利益には約20%が課税されます。つまり、運用によって10万円の利益が出た場合、2万円の税金を支払わなければなりません。

一方、iDeCoを利用していると、10万円を全額自分の利益にできます。

iDeCoは運用期間が長期に渡るため、運用益も高額になりやすいことを考えると、非課税のメリットは大きいと言えるでしょう。

受取時

iDeCoは受取時にも節税の恩恵を受けられます。

iDeCoの受取方法は以下の3種類です。どの方法で受け取っても控除の制度が利用でき、一定額までは非課税です。

| 受取方法 | 対象となる控除の制度 |

| 一時金(一括)受取 | 退職金控除 |

| 年金(分割)受取 | 公的年金等控除 |

| 一時金+年金受取 | 退職金控除 +公的年金等控除 |

例えば、20年間積み立てて60歳時に一時金として受け取った場合、退職金控除の対象となるため、1,500万円までは税金がかかりません。

一般的に一時金で受け取るほうが節税効果は高いと言われています。しかし実際は、退職金の有無や働き方によって異なるため、注意しましょう。

老後資金の準備に向いている

iDeCoは国が作った「自分年金」制度で、個人で老後資金が準備できるように設計されています。

iDeCoが老後資金の準備に向いている理由は、以下の2点です。

・原則60歳まで引き出しができないため、強制的に貯蓄できる

・長期間の非課税運用で、複利効果により大きく資産を増やせる

国の年金だけでは老後の生活に不安を感じる方におすすめの制度と言えます。

iDeCoのデメリット

iDeCoにはメリットだけではなく、以下のデメリットも存在します。

・元本割れの可能性がある

・流動性が低い

・手数料がかかる

iDeCoに加入する前に、デメリットもしっかり押さえておきましょう。

元本割れの可能性がある

元本割れとは、投資した金額よりも最終的に戻ってくる金額が少なくなることです。iDeCoの対象商品には、元本割れの可能性があるものも含まれています。

下表の通り、iDeCoで選べる商品には元本保証型と元本変動型の2つのタイプがあります。

| 商品のタイプ | 元本確保型 | 元本変動型 |

| 商品例 | 定期預金 保険 | 投資信託 |

元本変動型の商品である投資信託は、値動きがある株式や債券に投資するものであり、元本割れの可能性があるのは確かです。

そのため元本変動型の商品を選ぶ際には、投資のリスクを抑えるために、以下のポイントを意識することが重要です。

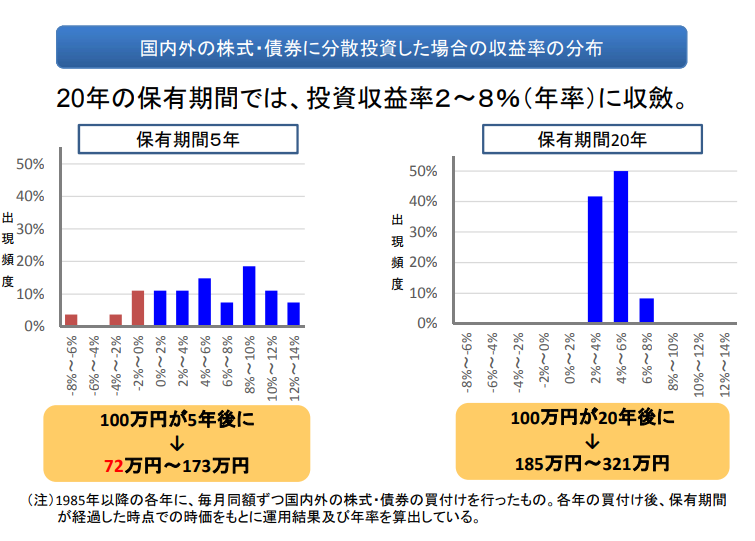

- 長期投資をする…運用期間が長いほど元本割れのリスクが下がる

- 分散投資をする…投資対象を分散させることで、1つの資産が値下がりした場合でも他の資産でカバーする

- 積立投資をする…定期的に同じ金額で商品を購入することで、商品購入の平均単価を下げる

実際、20年に渡り地域・資産を分散して積立投資を行った場合に、元本割れをしなかったことを示す金融庁のデータもあります。

受取金額を増やしたいけれど、元本割れが怖くて投資信託に手を出すのをためらっている方は、「長期・分散・積立」を意識してみてくださいね。

60歳まで引き出せない

iDeCoには、原則60歳まで引き出せないというルールがあります。

つまり、急にまとまったお金が必要になった場合に、iDeCoで積み立てたお金を使うことはできません。

iDeCoを始める際は、ライフプランや収支の状態を確認し、生活に必要なお金を除いた余剰資金を積み立てていくよう心掛けましょう。

手数料がかかる

iDeCoには、以下の通りさまざまな手数料がかかります。

| 手数料の種類 | 支払先 | 支払金額 | |

| 加入時 | 加入時手数料 | 国民年金基金連合会 | 2,829円 |

| 運用時 | 収納手数料 | 国民年金基金連合会 | 1回の拠出ごと105円 |

| 事務委託手数料 | 信託銀行など | 月額66円 | |

| 口座管理手数料 | 金融機関 | 月額0円~数百円程度 |

口座管理手数料は金融機関によって金額が異なります。口座開設の際には口座管理手数料の少ない金融機関を選び、デメリットを軽減しましょう。

iDeCoとは?

iDeCoのメリットとデメリットをふまえた上で、iDeCoの基本をおさらいしておきましょう。

h3: iDeCoとは

iDeCo(イデコ)とは、老後の資金づくりを目的とした私的年金制度で、正式名称は「個人型確定拠出年金」です。

iDeCoには、下表の通りの3つの特徴があります。

| 加入年齢 | 65歳まで ※2025年に70歳までに延長予定 |

| 引き出し年齢 | 原則60歳から ※加入期間が10年未満の場合は、加入期間によって61~65歳となる |

| 積立上限額 | 働き方などにより異なる |

積立上限額は、働き方や企業年金の有無などによって決定されます。下表で自分の積立上限額を確認してみましょう。

h3: iDeCoと新NISAの違い

iDeCoと同じく節税に効果的な制度として、新NISA制度があります。

iDeCoは自分年金を準備する制度であるのに対し、新NISAは一定額までの投資を非課税で行える制度です。

下表は、iDeCoと新NISAの共通点・相違点をまとめたものです。

どちらの制度が自分に合っているか考える際の参考にしてください。

メリット・デメリットから考えるiDeCoを始めるべき人とおすすめできない人

iDeCoのメリット・デメリットを押さえた上で、iDeCoを始めるべき人とおすすめできない人のタイプを解説していきます。

h3: iDeCoを始めるべき人

iDeCoを始めるべき人は、以下に該当する人です。

長期的な資産形成を考えている人

iDeCoは長い時間をかけてお金を増やしたい人に向いています。

そもそもiDeCoは長期運用を前提とした制度である上に、運用益が非課税です。そのため、複利効果が大きくなり、効率的に資産を増やせます。

節税効果を活用したい人

節税を考えている方にも、iDeCoはおすすめです。

iDeCoの大きな魅力の1つが、掛金拠出時・運用時・受取時のタイミングで税制優遇を受けられるからです。

特に掛金拠出時は節税効果が高く、iDeCo制度を利用した場合、毎月の掛金が全額控除になります。

控除額は以下の計算式で決まるため、年収および掛金が高額になるほど大きくなります。

収入が高く、多くの税金を支払っている人ほど、節税効果を最大限に活用できるでしょう。

iDeCoをあまりおすすめできない人

一方、iDeCoをあまりおすすめできないのは、以下に該当する人です。

近い将来にまとまった資金が必要な人

iDeCoは長期的な資産形成を目的とした制度であり、原則60歳以降まで引き出せません。

そのため、住宅ローンの頭金や学校の入学金など、数年以内にまとまった資金が必要な場合には不向きな制度と言えるでしょう。

所得のない専業主婦(主夫)

専業主婦(主夫)の方は、iDeCoよりも新NISAを活用するのがおすすめです。

iDeCoの掛金拠出時における節税金額は、「年間の掛金×(自分の所得税の税率+住民税の税率10%)」で決まります。

そのため、専業主婦(主夫)の方は、毎月の節税効果が期待できないからです。

さらに、iDeCoの受取時には税金がかかってしまうため、運用益をそのまま非課税で受け取れる新NISAを活用したほうがお得でしょう。

iDeCoに関する注意点

iDeCoのメリットを生かすために、以下の2点に注意してください。

・毎年の申告を忘れない

・受け取り方に工夫が必要な場合がある

詳しく見ていきましょう。

毎年の申告を忘れない

iDeCoを最大限に活用するためには、確定申告か年末調整をする必要があります。申告を忘れると掛金の控除が受けられず、節税できなくなってしまいます。

下表に申告方法をまとめたので、確定申告や年末調整の参考にしてください。

| 申告の種類 | 申告方法 | |

| 会社員 公務員など | 年末調整 | 経理・総務等の担当者に払込証明書を提出する |

| 自営業 フリーランスなど | 確定申告 | 確定申告書の第一表と第二表「小規模企業共済等掛金控除」の欄に、 払込証明書に記載された控除の金額を記入 ※最初の引き落としが10月~12月の場合は、会社員も確定申告する必要あり |

一般的に、払込証明書は毎年10月~11月頃、金融機関から郵送で届きます。

受け取り方に工夫が必要な場合がある

iDeCoの受け取り方には、以下の3パターンがあります。

・一時金(一括)受取

・年金(分割)受取

・一時金+年金受取

一般的に、分割で受け取るよりも一括で受け取った方が節税効果は高くなります。

しかし、会社員や公務員のように、勤め先から一定額以上の退職金の支払がある方は、注意が必要です。

iDeCoと退職金の受取時期によっては、退職金控除を満額適用できない場合があるからです。

退職金控除を満額適用するためには、基本的に各条件を満たす必要があります。

| iDeCoを先に受け取る場合 | iDeCoの受取から5年以上空けて退職金を受け取る |

| 退職金を先に受け取る場合 | 退職金の受取から19年以上空けてiDeCoを受け取る |

上記条件を満たせない場合は、「分割」もしくは「一時金+分割」で受け取る方が節税効果が高い可能性があります。

自分の退職金の金額や受け取る時期などを把握し、十分にシミュレーションを行った上で、受け取り方を選択しましょう。

iDeCoに関する疑問

ここからは、iDeCoに関するさまざまな疑問に回答していきます。

iDeCoは何歳から始めるべき?

iDeCoは20歳以上65歳未満の方が加入できますが、始める時期は早ければ早いほど良いとされています。

その理由は主に以下の2点です。

・若い頃から始めることで、長期的な資産形成が可能になる

・複利効果により、運用期間が長いほど資産が大きく増える可能性がある

ただし、iDeCoに積み立てた金額は途中で引き出すことができません。

マイホームの購入費や子どもの教育費など大きな出費が予想される場合は、費用を払い終えた後からiDeCoを始めるのも1つの手です。

iDeCoは65歳まで積み立て可能なので、50歳から始めたとしても、65歳までの15年間で以下のようにまとまった金額を準備できますよ。

■具体例

毎月の積立金額3万円、想定利回り(年率)4%、積立期間15年で運用した場合

将来の運用資産額:738万円

自分のライフプランに合わせて、iDeCoを始めるベストなタイミングを考えましょう。

h3:iDeCoは途中解約すれば資産を引き出せる?

原則として、iDeCoは60歳になるまで途中解約(脱退)できず、資産も引き出せません。

ただし、毎月の積み立て中止は可能です。この場合も今まで積み立てた資産は引き出せず、60歳まで運用し続けることになります。

なお、以下の①~③の特別な事情がある場合は、例外的に60歳以前でも資産を受け取れます。

①以下の条件をすべて満たし、「脱退一時金」として受け取る場合

1、60歳未満であること

2、企業型確定拠出年金加入者でないこと

3、個人型確定拠出年金(iDeCo)に加入できない者であること

(国民年金保険料免除者や外国籍の海外居住者など)

4、日本国籍を有する海外居住者(20歳以上60歳未満)でないこと

5、確定拠出年金の障害給付金の受給権者ではないこと

6、通算拠出期間が5年以下、又は個人別管理資産の額が25万円以下であること

7、最後に企業型確定拠出年金又は個人型確定拠出年金(iDeCo)の加入者の資格を喪失した日から2年以内であること

②高度障害を負った場合

③死亡した場合

出典:iDeCo公式サイト「加入者の方へ」

①~③を見ると、「特別な事情」と認められるのは、非常に限定的な状況であることが分かります。そのため、通常は脱退できないと考えていいでしょう。

h2: iDeCoのメリット・デメリットを理解した上で自分に合った資産形成を選ぼう

iDeCoには以下のデメリットがあります。

・元本割れの可能性がある

・流動性が低い

・手数料がかかる

一方で、以下の通り、場合によってはデメリットを打ち消せるほど大きいメリットがあるのも事実です。

・節税できる

・老後資金の準備に向いている

iDeCoは老後資金準備に役立つ制度ですが、個人の状況によって最適な選択は異なります。

家計の状況やライフプランを前提にデメリットを十分に考慮し、iDeCoが自分に合っているか否かを慎重に判断しましょう。

iDeCoを上手に活用することで、老後の心配を大きく減らせますよ!

参考

iDeCo公式サイト

「かんたん税制優遇シミュレーション」

「iDeCoってなに?」

「加入者の方へ」

国税庁

「No.2260 所得税の税率」

「No.1410 給与所得控除」

「No.1420 退職金を受け取ったとき(退職所得)」

「No.2732 退職手当等に対する源泉徴収」